La notizia dell’acquisizione di Activision Blizzard (ATVI) da parte Microsoft per 68,7 miliardi di dollari ha sconvolto il mondo ma non tutti. Qualora andasse in porto l’acquisizione, si parla del 2023, renderebbe Microsoft la terza gaming company dopo Tencent e Sony. In questo articolo affronteremo gli alti e bassi degli ultimi due anni di Activision e i giorni l’acquisizione con una semplice analisi tecnica.

Sommario

Background degli ultimi anni

La storia di Activision Blizzard fino al 2019 l’ho raccontata scherzosamente e ampiamente in questo articolo. Voglio solo ricordarvi che la società con sede a Santa Monica è stata la prima società indipendente a sviluppare e pubblicare videogiochi per console. Fino a quel momento erano gli stessi produttori delle console a occuparsi di creare i videogiochi.

Il 2020 è stato un anno molto importante per il mondo del gaming e l’intrattenimento casalingo perché la pandemia ha travolto le nostre vite rinchiudendoci in casa. Il settore era già in forte crescita negli anni precedenti mostrando la capacità di attirare sempre più utenti, sponsor e ricavi. Basti pensare che il numero di videogiocatori nel 2021 i 3 miliardi di giocatori e i ricavi sono passati da 10,5 miliardi di dollari nel 2005 a 155 nel 2020.

Questo grande interesse si è manifestato con l’ingresso di società ‘tradizionali’ come sponsor per le competizioni esport (es. Chiquita, Coca Cola, Mercedes) al fianco dei tradizionali sponsor tecnologici. Ma non solo, il fondo sovrano dell’Arabia Saudita, il celebre Public Investment Fund (PIF), che ha investito oltre 3 miliardi di dollari in gaming companies americane, dei quali 1,4 mld$ Activision Blizzard (1,4 mld$).

Vi faccio anche notare che l’acquisizione è la maggiore dal novembre 2020, quando è stata completata l’acquisizione di Allergan Ltd da parte di AbbVie per 83,8 mld$.

Un 2020 da favola

Activision ha vissuto un 2020 molto positivo, il valore dell’azione è passato dai 50 dollari delle critiche giornate di marzo 2020 agli esordi della pandemia a oltre 104 dollari di febbraio 2021. A testimonianza di quanto il Covid-19 abbia giovato a alcuni settori i ricavi sono passati dai 6,5 mld$ del 2019 agli 8 mld$ del 2020 con prospettive per circa 9 miliardi per il 2021. Il Net income (utile netto) è passato da 1,5 mld$ a 2,2 con una prospettiva verso i 2,6 mld$ per il 2021.

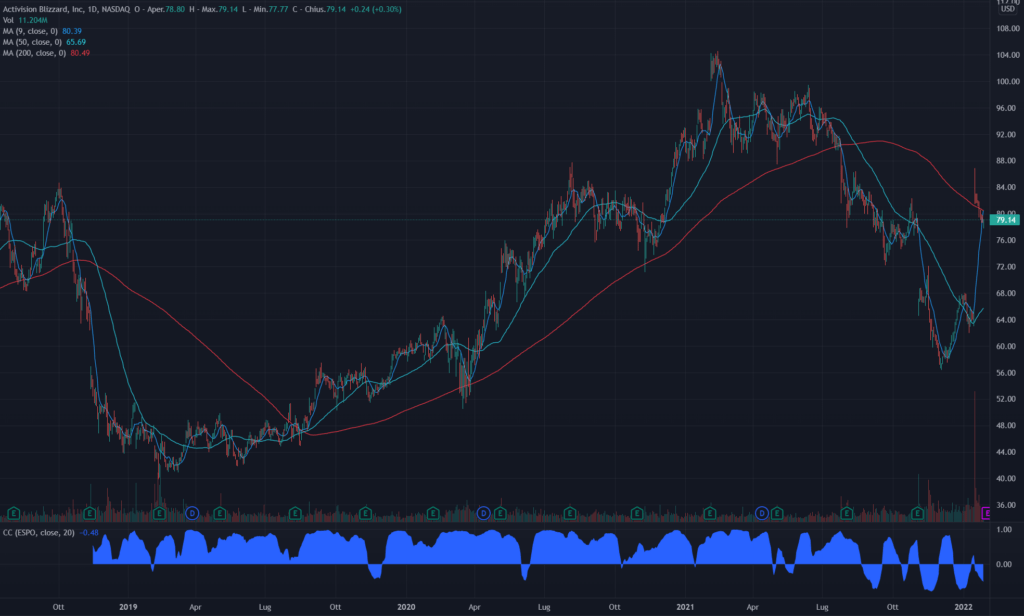

I mesi successivi sono stati molto tribolati e il prezzo è sceso fino ai 56 dollari con un calo del 46% di inizio dicembre. Notate che il coefficiente di correlazione fra ATVI e il VanEck Vectors Video Gaming and eSports ETF (ESPO) è quasi sempre stato positivo da luglio in poi è stato altalenante e a tratti negativo. L’ESPO è il maggiore degli ETF su videogiochi e esports con circa 520 mln$ (466 mln€) di capitale per la versione quotata negli USA, mentre la sua controparte UCITS capitalizza 691 milioni di euro.

Come si spiega il 2021 da incubo?

Il prezzo offerto da Microsoft, 95$ per azione, potrebbe sembrare incredibilmente elevato, circa il 40% del loro valore prima della divulgazione della notizia. Tuttavia, questo prezzo è ben lontano dai 104 dollari di fine febbraio 2021. Cosa spiega questo crollo?

Il primo fattore è il lancio disastroso di Call of Duty: Vanguard, il peggiore degli ultimi 14 anni per la serie. Allora il ‘colpevole’ era CoD: Modern Warfare che però ha saputo riprendersi tanto da diventare una pietra miliare degli sparatutto in prima persona, nonché uno dei miei giochi preferiti.

Il secondo aspetto è indubbiamente più grave, riguarda le accuse di molestie sessuali alle lavoratrici, discriminazioni sociali ed economiche fra i dipendenti e una mancata azione delle Risorse Umane a queste denunce. Sappiamo bene come queste notizie abbiano un forte impatto negli Stati Uniti e in tutto l’occidente.

Le informazioni sono emerse a più riprese a partire luglio 2021, quando il titolo ha cominciato un forte ribasso. Il primo passo è stata una causa intentata contro Activision Blizzard in California. Nei mesi successivi, complice una comunicazione inopportuna da parte di alcuni dirigenti, si sono susseguiti scioperi dei dipendenti e sono emersi nuovi casi che parrebbero più presenti in Blizzard.

L’effetto per Activision Blizzard è stato anche quello di perdere sponsor per gli esports, da notare infatti la rimozione del marchio T-Mobile è stato rimosso dai siti web della Overwatch League e CoD League. Durante l’estate si sono susseguite dimissioni di molti dirigenti, fra cui il presidente di Blizzard J. Allen Brack e il lead level designer Jesse McCree omonimo del personaggio di Overwatch (che viene rinominato nelle settimane successive).

A settembre il Wall Street Journal comunica che la Securities and Exchange Commission (SEC) stava indagando sulla gestione di Activision Blizzard e ha citato in giudizio direttamente l’amministratore delegato Bobby Kotick. Il 16 novembre sempre il WSJ ha fatto sapere che Bobby Kotick fosse a conoscenza delle molestie e non abbia agito. Ci sono anche alcune situazioni che coinvolgono lo stesso Kotick negli anni precedenti che si sono risolti con accordi extragiudiziali.

I principali concorrenti non hanno esitato a intervenire criticando la società per l’accaduto. La situazione dal punto di vista reputazionale, dei ricavi e del valore dell’azione ha spinto Kotick a pensare alle dimissioni se non fosse riuscito a portare rapidamente dei miglioramenti alla società.

Poco dopo, Morgan Stanley taglia il suo target price da 120$ a 65$ dopo aver ridotto gli earning per share del 30% per il 2022 e il 2023. Stessa analisi fatta da JP Morgan che sottolinea l’incertezza derivante dalla situazione societaria. Il consensus generale mostrato dalla raccolta dati di FactSet e Capital IQ resta positivo, ma vengono tagliati i target price.

L’offerta di Microsoft

La situazione di Activision non era rosea a fine 2021, ma la forza del brand e della società è rimasta quasi intatta rendendo la società molto appetibile e conveniente per chi come Microsoft necessita di brand, know how e capacità per spingere Xbox e il suo Game Pass. Magari Ben Graham avrebbe parlato di bargain price.

Un aspetto molto interessante è che l’operazione, qualora venisse approvata (e manca anche l’approvazione dell’Antitrust), verrà conclusa full cash fatto che testimonia l’enorme forza di Microsoft e le sue immense disponibilità liquide. A dicembre 2021 secondo i dati di Tikr la liquidità disponibile a bilancio (investimenti di breve termine + cash & equivalent) è pari a 125 miliardi di dollari. È prevista anche una penale di 3 miliardi di dollari che la società di Nadella dovrà pagare ad Activision se l’acquisizione dovesse fermarsi.

Notate che già nei mesi scorsi, Phil Spencer, amministratore delegato della divisione gaming di Microsoft, ha dichiarato al Wall Street Journal Tech Live event, che Microsoft era sempre alla ricerca di nuove acquisizioni di sviluppatori “meritevoli”. Queste dichiarazioni mi fanno sempre sorridere, perché qualcuno dovrebbe fare un’acquisizione se non è conveniente?

Sempre Spencer, aveva dichiarato che le relazioni con Activision Blizzard sarebbero cambiate dopo i recenti scandali di molestie sessuali e discriminazioni. A fine 2021 ha dichiarato anche che spesso le acquisizioni di Microsoft coinvolgono società con cui hanno avuto rapporti stretti e collaborazioni, senza dimenticare che le operazioni dovrebbero servire a potenziare entrambi i soggetti offrendo denaro, tempo e know how.

Gli advisor dell’operazione sono Goldman Sachs per Microsoft e Thacher & Barlett come consulente legale, mentre per Activision, Allen & Company agisce come consulente finanziario e Skadden, Arps, Slate, Meagher & Flom funge da consulente legale.

Analisi: il 18 gennaio, Boom inaspettato?

L’annuncio dell’acquisizione per 95 $ ad azione ha spiazzato molti con il risultato di un +40% in pre-market che poi si è assestato al 25,88% a fine giornata. La notizia ha spiazzato quasi tutti, ma vediamo qualche dettaglio. Kotick ha dichiarato a CNBC che le due società hanno incominciato a discutere verso la fine del 2022.

Prendiamo in analisi il periodo da giugno al minimo del 3 dicembre. In questo arco temporale i seller (coloro che hanno una visione ribassista) hanno vinto tutte le battaglie spingendo il prezzo a ribasso. Faccio notare due giornate il 3 e il 16 novembre.

- il 3 novembre, Activision presenta i dati Q3 2022 che sono in crescita del 6% dal 2020 e in linea con le aspettative degli analisti, ma annuncia di aver ritardato il lancio di Overwatch 2 e Diablo IV. Questo ritardo pare collegato ai recenti scandali e alle dimissioni della dirigente Jean Oneal. Gli utenti attivi indicati come (MAU) sono calati da 127 a 119 milioni.

- Il 16 novembre Kotick viene accusato di essere a conoscenza delle molestie perpetrate nella sua azienda.

Se osserviamo i volumi, notiamo diversi ammassi o cluster. Il primo a 78 dollari (dove il prezzo si è sta fermando in queste giornate) rappresenta il POC (point of control, fulcro dei volumi) del movimento a ribasso terminato a dicembre. Vi è un altro cluster più recente in prossimità dei 67 dollari sempre importante per i seller. Questi due livelli di prezzo sono stati supporti e resistenze per Activision nel 2018 e nel 2020.

Dopo il bottom del 3 dicembre abbiamo visto che i buyer hanno ripreso forza tentando di spingere contro il cluster a 67 dollari, ma sono stati respinti. Il POC del movimento rialzista ha retto a 64 dollari preparando l’esplosione del 18 gennaio. Se non sai cosa sia il POC, abbiamo scritto un approfondimento sull’analisi volumetrica e il Volume Profile.

L’annuncio di Microsoft ha portato il prezzo a sfondare il primo POC a 67 e il secondo, centro del movimento ribassista, a 78 dollari indicando una grande forza dei buyer con visione rialzista long. Il prezzo però dopo questo spike ha ricominciato a scendere toccando il POC a 78 dollari che è servito da resistenza, indicando una certa tendenza ribassista del titolo. Questo prezzo rappresenta anche il livello 0,5 del ritracciamento di Fibonacci del movimento a ribasso. Staremo a vedere come si muoverà il prezzo. Siamo ancora molto lontani da 95 $ ad azione offerti da Microsoft e l’acquisizione non è certa.

Nella mia ottica è tardi per entrare un primo livello interessante potrebbero essere fra 82 e 83 dollari, che corrisponderebbero al livello 61.8 del ritracciamento di Fibonacci. Questo non è un consiglio di investimento, sono dei dati a solo scopo informativo.

La correlazione con l’ESPO sul finire di dicembre è stata negativa indice che quando le altre azioni del mercato videoludico hanno sofferto, nello specifico fra 17 e 20 dicembre l’ETF ha perso quasi il 5% mentre ATVI ha chiuso a +1,15%. Un andamento questo molto più simile a Microsoft e lo SPY.

Nel mese di dicembre Activision ha recuperato il 20%, mentre l’ESPO ha perso il 4,6%. La conformazione del grafico e altri dati mi fanno pensare che qualche investitore (le famose mani forti) stesse accumulando una posizione sulla società ben prima dell’annuncio.

I target di prezzo medio stimato dagli analisti, secondo i dati raccolti da S&P Capital IQ, è di 94,19 dollari (al 31 gennaio 2022), mentre a settembre erano 113 dollari. Sarebbe sottovalutata? Gli investitori sono tiepidi, Microsoft ha perso il 2,5% il 18 gennaio. Le preoccupazioni sono diverse. Se guardiamo a Activision come società i problemi di governance esistono e devono essere risolti, come sottolineato anche da Phil Spencer.

L’Antitrust USA per ora tace e Microsoft non sembra essere preoccupata, però l’unione di questi colossi potrebbe creare un soggetto dalla forza di schiacciare la concorrenza. Microsoft ha una certa esperienza in dispute per monopolio e simili. Infine, se osserviamo la situazione macroeconomica e i mercati non credo che sia il momento di entrare nel settore tech a meno che non siate forti di cuore.

Punto di vista di un investitore

L’operazione è vantaggiosa per entrambi. Bobby Kotick, CEO di Activision dal 1991, ha affermato che per affrontare la forza finanziaria e tecnologica di Tencent, Apple o Google, Activision manca delle competenze in machine learning e data analytics che Microsoft può fornire.

Dal punto di vista societario dovrebbe cambiare poco, il già citato Phil Spencer, ha affermato che non ci saranno sconvolgimenti nella struttura di Activision lasciando il CEO al suo posto. Spencer sarebbe a capo di una nuova divisione formata da Xbox Game Studios e Activision Blizzard.

Per Microsoft è innegabile che sia un’operazione sensata, riuscendo a diversificare i ricavi, spingere il Game Pass e assestare un bel colpo a Sony. Secondo me però i veri competitor della casa di Redmond restano Apple, Google o Amazon. Guarda caso anche i più grandi del settore che si sono mossi (timidamente) verso il mondo videoludico. Sony e Nintendo non hanno la forza di reggere il confronto con Microsoft, ma questo non significa che non possano dire la loro lato gaming.

Per noi investitori invece si riducono gli spazi e si amplificano correlazioni. Il cuore del discorso è la diversificazione. Certo, il gruppo di Redmond e Activision sono sempre società tecnologiche, però se adesso posso investire su un ETF come l’ESPO di Van Eck contando su un certo numero di società, con questa acquisizione, Zenimax e quelle che seguiranno (perché ci saranno sicuramente) rischiamo di veder concentrare un mercato nelle mani di pochi gruppi. Facendo correlare ancora di più gli sviluppi del settore gaming all’andamento delle big dello S&P 500 o comunque alle large cap.

Sarà curioso capire come verrà gestita da VanEck l’acquisizione, Microsoft non era presente nell’ETF ma Activision Blizzard era la seconda holding con il 7,49% al 31 gennaio 2022. Per non parlare di Take Two che con l’acquisizione di Zynga per 12,7 mld$ passerebbe all’8,39% a pochi decimi da Tencent prima col 9,9%. Dati disponibili qui.

Non sono sicuro che sia plausibile però un’altra acquisizione di questa portata, come paventano alcuni portali (si fa il nome di EA) principalmente per il pericolo Antitrust. Certo, il contesto geopolitico in cui la maggiore società di gaming sarà probabilmente cinese (Tencent) potrebbe cambiare le carte in tavola.

Conclusione

L’operazione di Microsoft è stata un bella sorpresa. Penso proprio che qualcuno avesse capito l’operazione in anticipo e abbia potuto giovare di questa informazione. Sicuramente il difficile 2021 ha permesso a Microsoft di fare un’offerta elevata, ma non spropositata rispetto ai massimi, anche se le valutazioni restano pompate dalle azioni delle banche centrali e dalla pandemia.

Spero che le gravissime accuse venute alla luce nel corso di quest’anno portino a una pulizia dell’azienda e siano un punto di partenza per migliorare sotto il profilo umano. Phil Spencer, CEO di Microsoft Gaming, ha sottolineato come punta molto sul migliorare l’inclusività e l’ambiente di lavoro nelle sue aziende e questo ci fa ben sperare.

L’ultima speranza è che Activision e Blizzard tornino quelle di un tempo con videogiochi all’altezza della loro fama e qualche bug in meno. Ecco, considerando che i giochi potrebbero finire a fare compagnia a Windows e Bethesda questo non è un bel presagio…

Nel prossimo capitolo parleremo degli obiettivi di Microsoft e le motivazioni dietro l’operazione.

Fonti

Activision Blizzard, Activision Blizzard Third Quarter Calendar 2021 Results Conference Call, 2 novembre 2021, https://investor.activision.com/.

Activision Blizzard, Microsoft to acquire Activision Blizzard to bring the joy and community of gaming to everyone, across every device, investor.activision.com

Kerr C., Saudi investment fund acquires shares in Activision Blizzard, Take-Two, and EA. Gamasutra/gamedeveloper.com, febbraio 2021.

Reuters, Activision loses Blizzard co-leader, delays launch of ‘Overwatch’, ‘Diablo’.

Schreier Jason, Xbox Chief Says He’s Evaluating Relationship With Activision, 18 novembre 2021 Bloomberg.com.

Taylor M., Microsoft is ‘definitely not done’ acquiring studios, PCgamer.com, 19 ottobre 2021.

Zweizen Z., Everything That Has Happened Since The Activision Blizzard Lawsuit Was Filed, Kotaku.com.

RIPRODUZIONE RISERVATA © Copyright FinanceLooting 2022