Il Positive Volume Index e il Negative Volume index sono due indicatori usati in analisi tecnica per analizzare i volumi. Paul Dysart ha inventato questi strumenti negli anni ’30, ma sono diventati famosi nel 1975 quando sono stati discussi in un libro del 1976 intitolato “Stock Market Logic” di Norman Fosback.

Sommario

Positive Volume Index (PVI)

Entrambi gli indici sono cumulativi e vengono spesso usati insieme. Il PVI assume che la folla disinformata, ossia tutti quei soggetti che prendono decisioni non informate e frutto di analisi (cd. noise traders), prende posizione nelle giornate ad alto volume. Se i volumi aumentano, i noise traders stanno entrando nel mercato, al contrario nelle giornate a bassi volumi operano con tranquillità gli istituzionali.

Il calcolo si differenzia nel caso in cui i volumi siano maggiori rispetto al giorno precedente:

Se il volume di oggi (current volume) è minore di quello del giorno precedente, il PVI non cambia. Vi faccio notare che il PVI decresce quando il prezzo scende ma aumentano i volumi. Quando il PVI aumenta o diminuisce, vuole dire che i cambiamenti dei prezzi sono guidati da alti volumi e di conseguenza (nella teoria) dai noise traders.

Negative Volume Index (NVI)

L’NVI cerca di individuare quando gli smart money sono attivi. L’NVI assume che gli investitori istituzionali producono movimenti di prezzo che richiedono meno volume rispetto ai movimenti dettati dalla folla (inteso come la massa degli investitori retail o non informati) che sono associati a grandi volumi. Quindi, se una tendenza continua anche con volumi che scendono allora è un trend forte.

Anche in questo caso il calcolo è diviso in due casi: se il volume corrente è minore di quello del giorno precedente.

Se il volume è maggiore del giorno precedente, l’NVI non cambia, quindi l’NVI si muove indipendentemente dal prezzo ma solo quando i volumi sono inferiori alla giornata precedente. Se il prezzo fosse fermo l’NVI sarebbe invariato. Quando l’NVI aumenta o diminuisce mostra che i prezzi stanno fluttuando ma l’effetto dei volumi è ridotto.

PVI e NVI con le medie mobili

Spesso PVI e NVI sono abbinati a una media mobile esponenziale (exponential moving average – EMA) a 255 giorni (circa 1 anno) e una media mobile a 9 giorni. Questo contributo è dovuto al già citato Norman Fosback, nel suo testo dimostra come se il PVI si trova sopra la sua media mobile è probabile al 79% che ci troviamo in un bull market. Mentre se il PVI si trova sotto la sua MM abbiamo il 67% di probabilità che ci troviamo in un bear market.

Nel caso del Negative Volume Index, se l’indicatore è sopra alla media mobile a 255 periodi c’è una probabilità del 96% che un mercato rialzista sia in corso. Se l’NVI è sotto la media c’è una probabilità del 53% che siamo in un mercato ribassista. Risulta quindi più preciso nel caso del mercato ribassista, ma è neutro quando si trova sotto la sua media mobile.

| Indicatore e Media Mobile a 255 Periodi (≈annuale) | Probabilità che è in corso un Bull Market | Probabilità che è in corso un Bear Market |

| NVI sopra MM | 96% | 4% |

| NVI sotto MM | 47% | 53% |

| PVI sopra MM | 79% | 21% |

| PVI sotto MM | 33% | 67% |

Il segnale d’acquisto (o d’attenzione per la nascita di un nuovo trend), si verifica per entrambi quando avviene il cross a rialzo della media mobile, mentre il segnale di vendita è l’incrocio a ribasso. In base a quello che abbiamo detto prima, il segnale del PVI è più affidabile in caso di bear market del NVI, ma quest’ultimo è più preciso nel segnalare i mercati rialzisti.

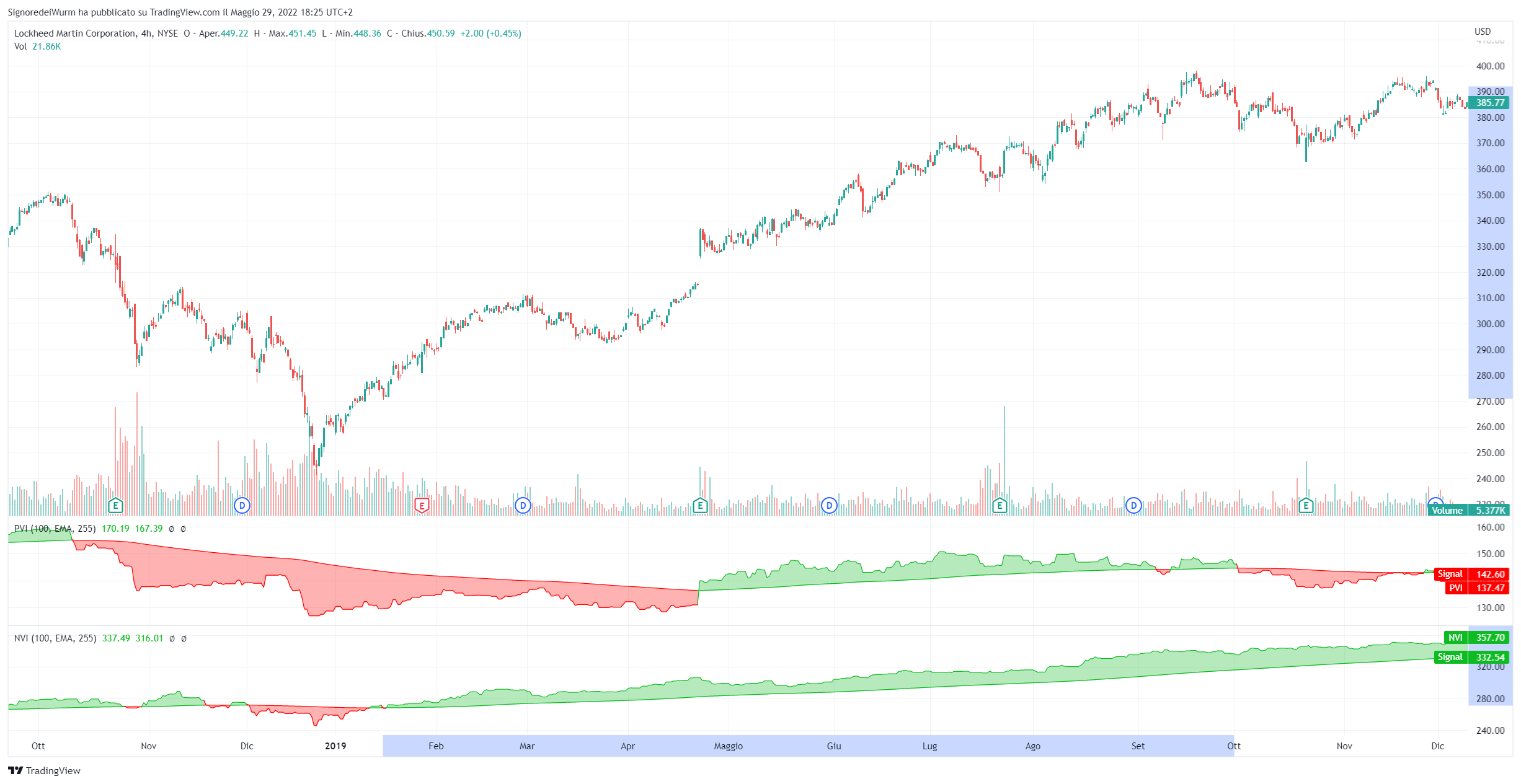

Nel 2019 osserviamo un segnale buy su Lockeed Martin Corp. sull’NVI a gennaio 2019, per chiudere la posizione avremmo dovuto aspettare la prima settimana di settembre o inizio ottobre (segnale short su PVI).

Se allarghiamo l’orizzonte a qualche mese più avanti, ci accorgiamo che il prezzo ha continuato a salire. L’NVI risulta positivo fino allo scoppio della Pandemia 2020, questo suggerisce una distribuzione delle posizioni accumulate dagli smart money. Se avessimo rigidamente rispettato la strategia avremmo chiuso in guadagno del 44% in 257 giorni a ottobre (secondo segnale per conferma).

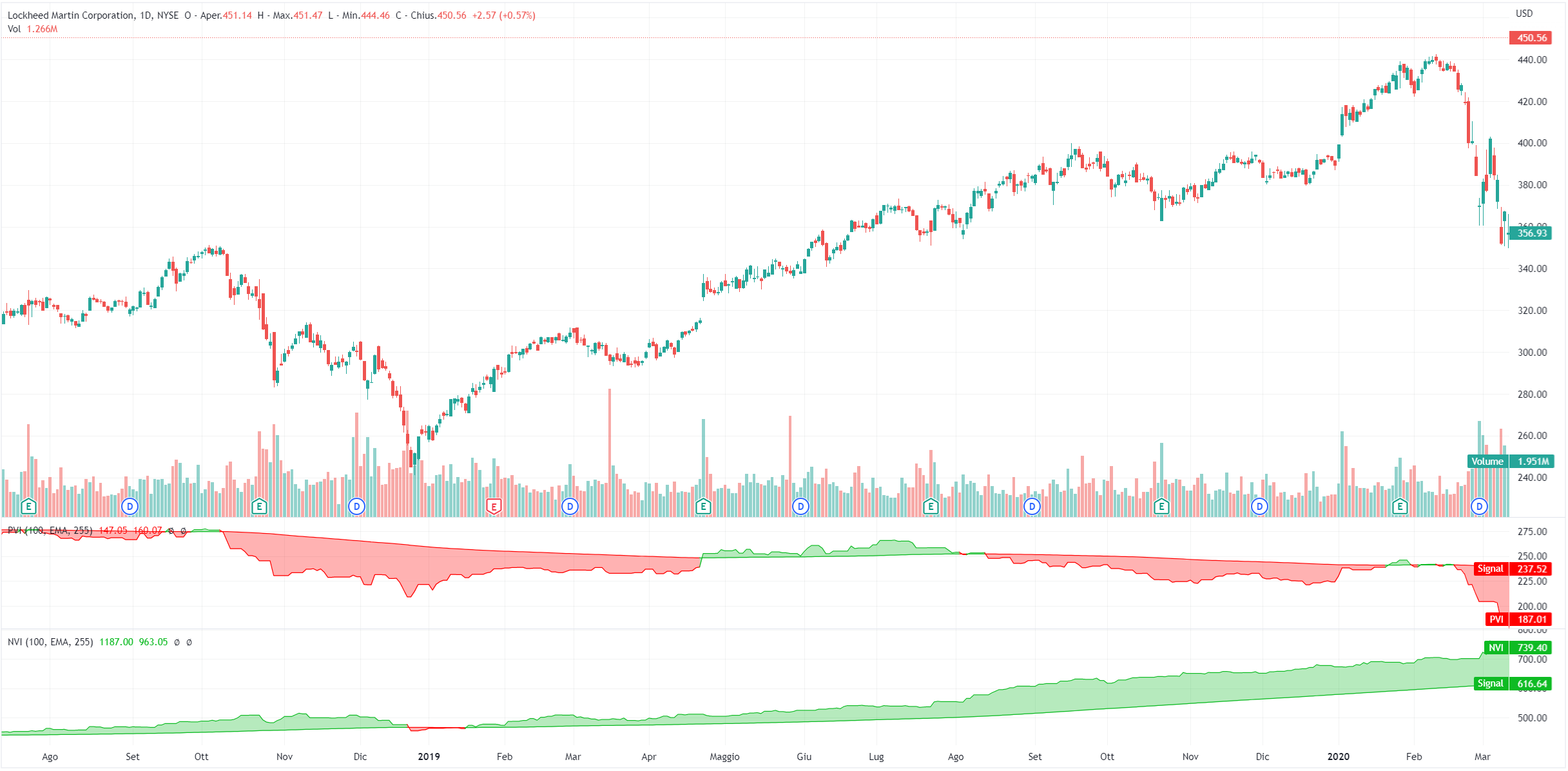

Ora passiamo al grafico giornaliero. Come potete notare il segnale long si ottiene sempre a inizio 2019, tuttavia si conclude ad agosto sempre al secondo segnale short di conferma. Il guadagno sarebbe stato pari al 38% in 210 giorni.

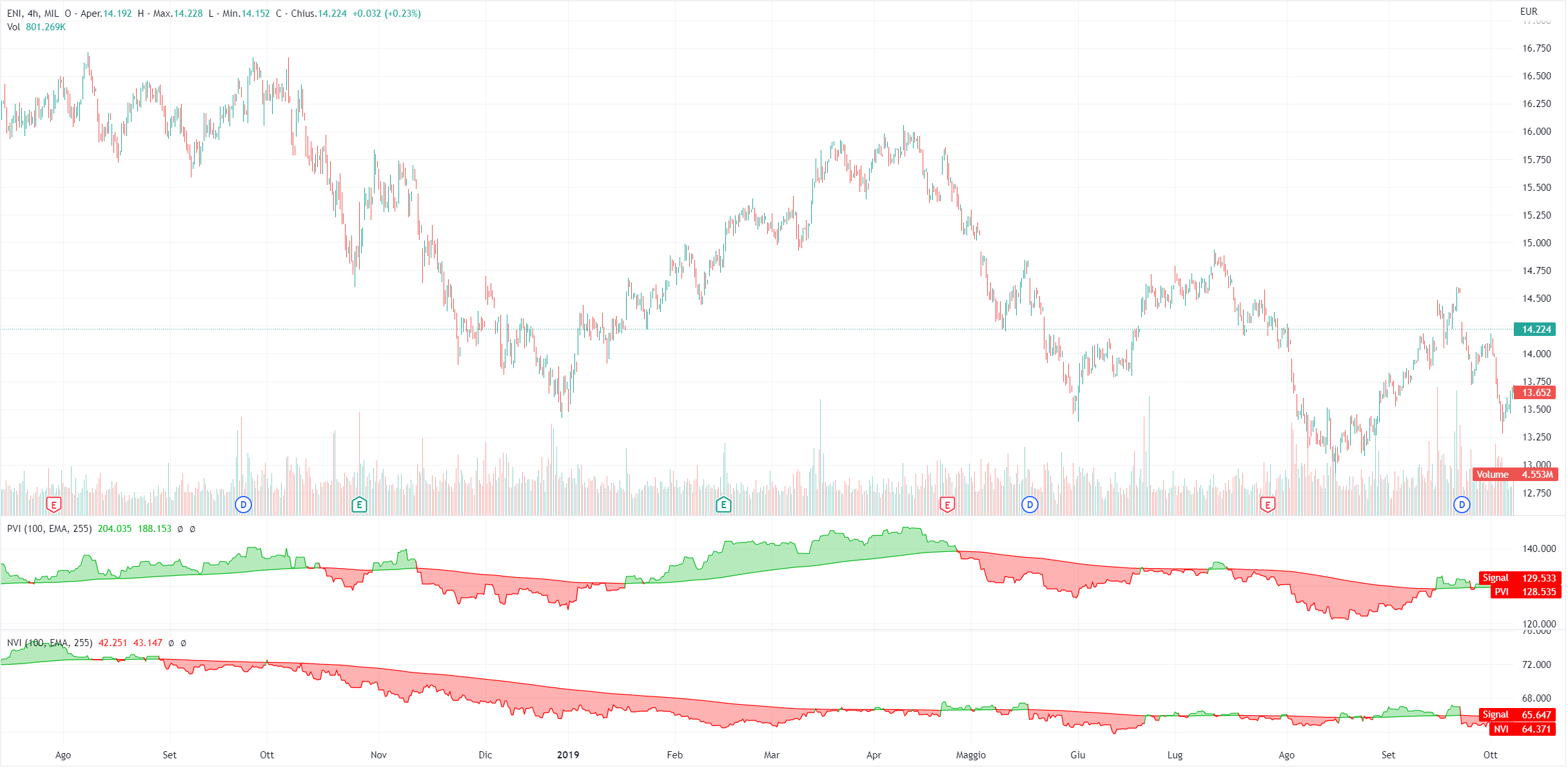

Nel grafico sottostante riporto ENI sempre nel 2019. Come potete vedere l’NVI non segnala la ripresa del titolo, al contrario del PVI. Se avessimo aperto la posizione sul secondo segnale long del PVI a gennaio 2019 e avessimo chiuso sul segnale short di aprile in 100 giorni avremmo portato a casa circa il 4%, rispetto al 10% dei massimi. Come potete vedere quando il trend di lungo periodo non è definito gli indicatori forniscono molti falsi segnali.

Il limite principale di questi indicatori è che in realtà la maggior parte dei capitali è concentrato nelle mani degli istituzionali. Quindi è plausibile che ci siano giornate in cui alti volumi si accompagnano a grande operatività di fondi, banche centrali e istituzioni finanziarie generando falsi movimenti degli indicatori. Gli esempi più lampanti sono i flash crash o shock di vario genere come guerre, attentati o pandemie.

Differenze con On Balance Volume

L’On Balance Volume è un indicatore cumulativo che viene calcolato in base al movimento del prezzo, sommando il volume del giorno all’OBV se il prezzo di chiusura è maggiore al giorno precedente e sottraendo il volume giornaliero nel caso opposto. I due indicatori che ho trattato in questo articolo invece dipendono anche dall’aumento o diminuzione del volume rispetto al giorno precedente.

Conclusione e Limiti

PVI e NVI sono altri utili indicatori di analisi tecnica che ci forniscono importanti segnali. Il primo ci vuole fornire informazioni su quando i noise trader operano nei mercati, mentre il secondo quando operano gli istituzionali.

Un utilizzo comune è creare una strategia basata sui segnali dei due indicatori. A tal proposito vi ricordo che tramite Tradingview è possibile fare il backtesting delle vostre strategie. Nel mio caso il backtesting su queste strategie è positivo, ma la quantità di operazioni in perdita è molto rilevante. Per questo motivo è necessario affinare strategia, magari tramite conferme di altri indicatori e dalla visione macroeconomica.

In realtà, io penso che questi indicatori dovrebbero essere solo una conferma di quello che vediamo nel grafico, perché ricordatevi che stiamo solo guardando gli stessi dati da una diversa prospettiva.

Se questo tema è di tuo interesse qui trovi l’introduzione all’Analisi dei Volumi.

Fonti

Cheng J., Negative Volume Index (NVI), investopedia.com

Fidelity, Negative Volume Index e Positive Volume Index

Fosback N. (1975), Stock Market Logic

Mitchell C., Positive Volume Index (PVI), investopedia.com

RIPRODUZIONE RISERVATA © Copyright FinanceLooting