Nell’aggiornamento del Documento sulla politica di investimento del Fondo Espero, datato 22 febbraio 2024, troviamo delle importanti novità che modificheranno le scelte dei lavoratori della scuola in materia di previdenza complementare a cui non è stato dato molto risalto.

Sommario

L’evoluzione delle adesioni al Fondo Espero

Ho già affrontato numerose volte il tema della necessità di aprire una posizione previdenziale aggiuntiva rispetto a quella fornita dallo stato poiché le stime della ragioneria di stato sono piuttosto deprimenti, circa il 60% rispetto all’ultimo stipendio nel 2040.

Come abbiamo visto nel precedente articolo, l’introduzione del Silenzio Assenso in via contrattuale garantirà ad Espero una maggiore adesione che per ora si attesta al 9% del pubblico potenziale contro il 29% degli altri fondi negoziali.

Le nuove adesioni con ogni probabilità porteranno ad un aumento dei capitali investiti e a una riduzione dei costi di gestione grazie alle economie di scala, ma anche, questo è l’aspetto più interessante, alla possibilità di introduzioni di nuove linee di investimento.

Sempre dal documento sopracitato, viene messo in risalto dal Fondo come l’età media degli aderenti sia molto più elevata rispetto agli altri fondi (55,5 anni contro 51,9) ma anche rispetto alla popolazione italiana.

Questa età media elevata accorcia l’orizzonte temporale del Fondo con ovvie implicazioni sulle scelte conservative e prudenti dell’investimento. Nel mio precedente articolo sul Fondo Espero una delle maggiori critiche era proprio la mancanza di una linea di investimento più “rischiosa” che garantisse ai lavoratori con molti anni prima della pensione dei buoni ritorni in termini di rendimento.

Secondo i dati MEF forniti a Espero ci sono quasi 320.000 potenziali iscritti di età inferiore ai 50 anni e quindi con un orizzonte di investimento superiore ai 15 anni per cui sarebbe desiderabile una linea di investimento più aggressiva.

Le scelte di investimento per ora operate dagli aderenti ad Espero segnalano che:

- il 77% ha scelto il comparto Crescita: bilanciato 30% azionario e 70% obbligazionario, senza garanzia del capitale, con orizzonte di investimento superiore ai 5 anni.

- il restante 23% ha scelto il comparto Garantito con garanzia di restituzione del capitale versato a scadenza e un orizzonte inferiore ai 5 anni.

Tuttavia, l’età media dei due comparti è rispettivamente 55,49 anni per il Crescita e 55,7 anni per il Garanzia scontrandosi con le comuni relazioni di rischiosità ed età nella scelta di investimento.

Il comparto Dinamico del Fondo Espero è più rischioso?

Per far fronte alle necessità evidenziate sopra il consiglio di amministrazione di Espero ha deliberato il 22 febbraio 2024 di istituire un nuovo comparto denominato “Dinamico” con un peso della componente azionaria pari al 60%.

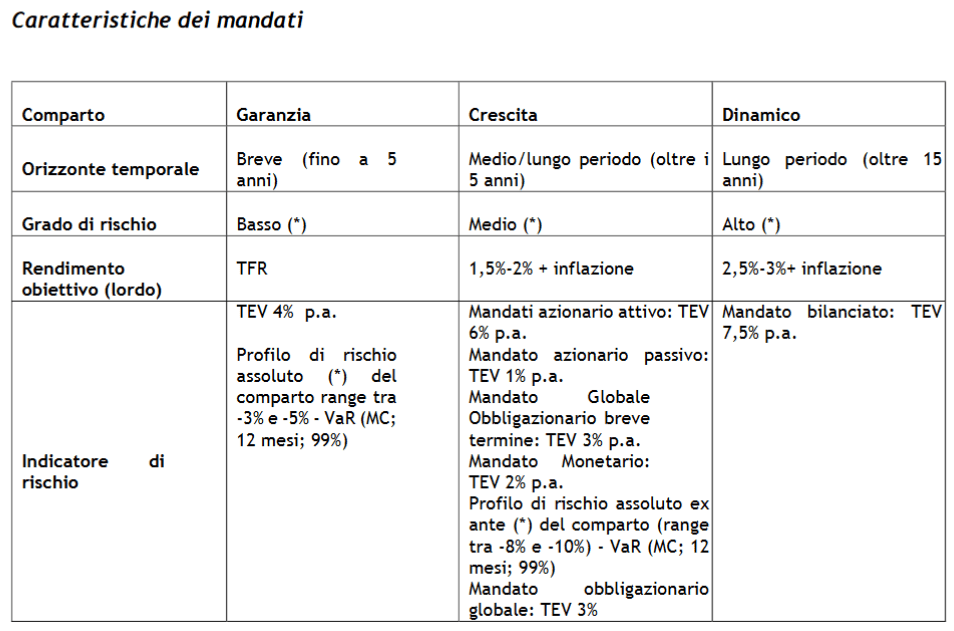

Nella tabella soprastante riporto quelli che sono le caratteristiche principali dei comparti di Espero descritte dal CDA. Notiamo come il comparto Dinamico si propone di superare l’inflazione del 2,5%-3% con un orizzonte di lungo periodo superiore ai 15 anni. Gli obiettivi degli altri due comparti sono più contenuti e con orizzonti più brevi.

Prima di spiegare gli Indicatori di Rischio di Espero voglio riproporre brevemente cosa sia un Benchmark (cd. indice di riferimento), ossia un parametro utilizzato come termine di paragone per valutare e rendere evidente il risultato della gestione di un fondo o di un portafoglio. Serve dunque ad esplicitare l’efficacia di un determinato investimento al cliente/investitore. Ogni comparto di Espero è “collegato” a diversi di questi benchmark, il peso in termini percentuali attribuito a ognuno costituisce il portafoglio del Fondo, anche in termini di rischio.

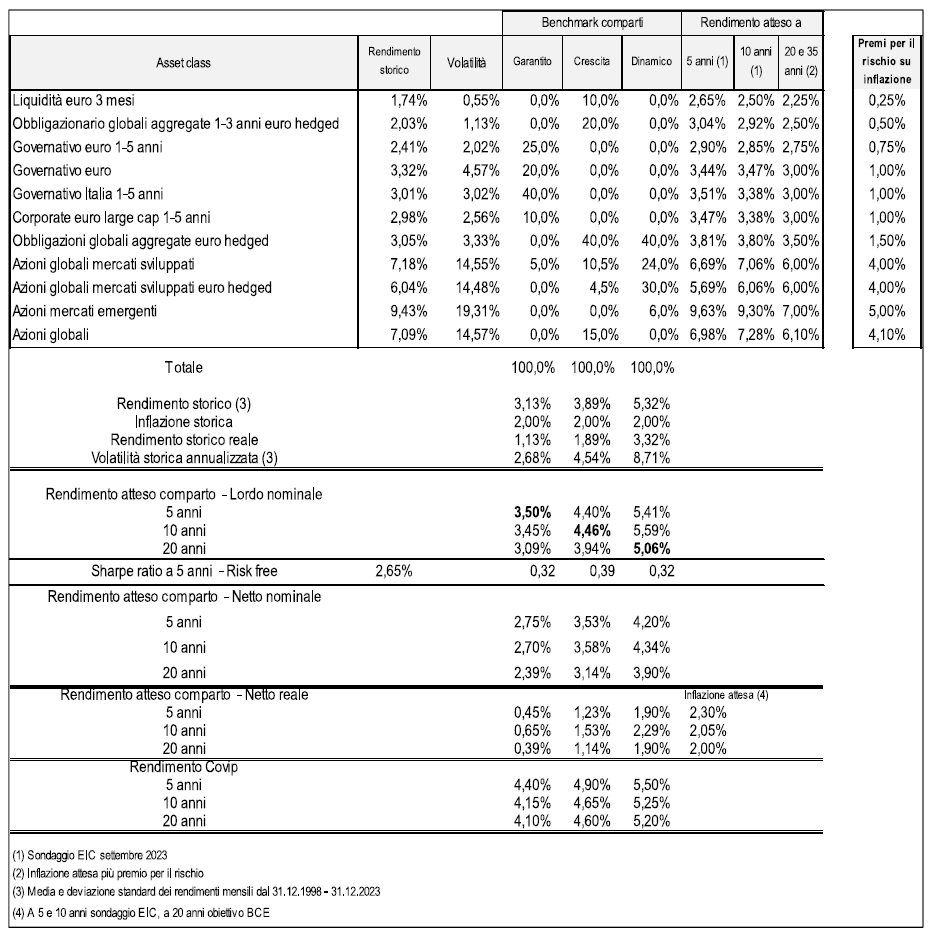

Nel caso del Comparto Dinamico, come indicato nella Tabella 1 e 2, troviamo:

- 40% Obbligazionario Globale Hedged (ossia coperto dal rischio di cambio), rappresentato dall’indice Bloomberg Barclays Global Aggregate All Maturity Euro Hedged.

- 24% Azionario dei mercati sviluppati (es. USA, Giappone, Germania, Italia, Australia…), rappresentato dal MSCI World Index TR USD.

- 30% Azionario sviluppato coperto dal rischio di cambio, costituito dal MSCI World Index euro hedged.

- 6% Azionario mercati emergenti (es. Cina, India, Vietnam, Indonesia, Brasile…), rappresentati dal MSCI Emerging Markets USD.

Questa esposizione al 60% nei mercati azionari è molto superiore al comparto Garanzia (Azioni 5%, obbligazioni 95%) e Crescita (30% e 70% obbligazioni). Ricordo che le azioni sono più rischiose ma più remunerative rispetto alle obbligazioni. Se vuoi approfondire clicca qui.

Per capire il livello di rischiosità di un investimento ci sono diversi parametri in questo caso troviamo indicati il VaR, la volatilità e il TEV.

- Il value at risk (VaR) è un indicatore di rischio che esprime la perdita massima probabile (a un certo livello di confidenza statistica) in un determinato orizzonte temporale. In sostanza viene stimata la massima perdita ottenibile in 12 mesi con una probabilità del 99%. Nel caso del Dinamico non è ancora stata stimata.

- la Volatilità indica quanto gli investimenti possono fluttuare in valore, semplificando è importante avere in mente che a parità di rendimento è preferibile una minore volatilità e le azioni per la loro stessa natura hanno una “fluttuazione” di valore maggiore rispetto alle obbligazioni.

- Il TEV è il tracking error volatility e misura quanto la performance del fondo si discosta dalla performance del benchmark in termini di volatilità.

Da questi 3 parametri si conferma come le azioni siano più rischiose delle obbligazioni e siano più volatili (v. tabella 2 – Volatilità Storica) ma ottengano performance migliori per compensare il maggior rischio a cui si è sottoposti.

Ne deduciamo che il comparto Dinamico è più rischioso degli altri due ma con obiettivi in termini di performance superiori. Come possiamo vedere dalla Tabella 2, il rendimento storico stimato del comparto Dinamico è superiore agli altri due per un 5% contro un 4% del comparto Crescita e un 3,5% del garanzia. La volatilità storica (quindi passata) è pari all’8,7% per il Dinamico, il 4,5% per il Crescita e il 2,7% per il Garanzia

L’esposizione al rischio si mantiene comunque a livelli contenuti, infatti 40% del portafoglio è investita in obbligazioni di buon livello (statali e aziendali) e gli investimenti nei mercati azionari sono fatti su paesi sviluppati e quindi stabili. Inoltre, la gestione è attiva per cui il gestore opererà per massimizzare il rendimento e minimizzare il rischio studiando i mercati. Per cui all’interno del portafoglio azionario sarà costituito per la gran parte da società come Microsoft, Apple, ENI, Banca Intesa e una parte in società con buone prospettive di crescita.

I risultati del Dinamico al netto dell’inflazione stimata futura (viene indicato il 2% che è l’obiettivo della Banca Centrale europea) supera di quasi l’1,5% annuo il comparto Crescita (3,32% contro l’1,89%) e di 2,2 punti percentuali il Garantito (1,13%).

I costi di gestione stimati del nuovo comparto sono pari a 32pb (0,32%), molto più basso degli altri due comparti per la presenza di un unico gestore e condizioni di mercato più favorevoli, ad esempio, in termini di liquidità e di analisi e selezione del mercato sottostante.

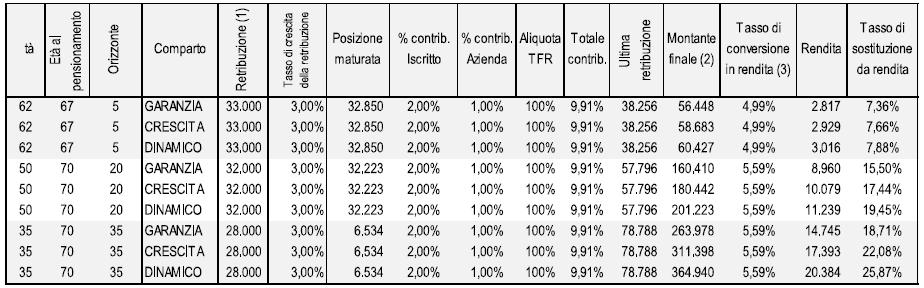

Il risultato stimato da Espero (Tabella 3) tenendo conto della contribuzione del dipendente e dell’età mostra un importante aumento del montante maturato rispetto agli altri comparti. Questo divario aumenta al diminuire dell’età dell’aderente.

Ricordo che come gli altri comparti del Fondo anche il Dinamico potrà investire in Exchange Traded Funds (ETF), SICAV e altri OICR. Inoltre, Espero conferma la scelta di perseguire i suoi obiettivi con investimenti socialmente responsabili (Environmental, Social, Governance – ESG), ossia società e stati che si propongono di ottenere obiettivi di redditività coniugandoli con attenzione e ricerca in materia ambientale, di governance e sociale.

Il profilo Life Cycle

Il CDA ha previsto di completare l’offerta previdenziale del fondo con un nuovo profilo di investimento denominato Life Cycle che verrà creato nei prossimi mesi. Un profilo life cycle in italiano ha l’obiettivo di seguire l’aderente durante il suo ciclo di vita.

Se osserviamo gli altri fondi pensione quello che avviene è che, se il dipendente è giovane i suoi capitali vengono investiti nel comparto più rischioso, che però ha maggiori probabilità di crescita e una migliore possibilità di assorbire eventuali ribassi nel lungo periodo (sopra i 15 anni).

Con l’aumentare dell’età i capitali accumulati vengono spostati nei comparti più conservativi, quindi nel caso di Espero prima nel Crescita e poi nel Garanzia che permette di mettere al sicuro quello che si è creato negli anni di contribuzione al fondo (cd. Montante).

Non ci sono molti dettagli sull’implementazione di questo nuovo profilo.

Conclusioni

L’apertura del nuovo Comparto Dinamico e la possibilità di un profilo di investimento (life cycle) che segua l’aderente durante la vita senza necessità di un suo intervento sono novità molto apprezzabili.

Dobbiamo però tenere conto che il nuovo comparto è molto più rischioso degli altri due e potrebbe non essere adatto a tutti gli aderenti. Se siete giovani vi consiglio di farci un pensiero perché nel lungo periodo avrete modo di recuperare eventuali perdite.

Ovviamente siamo ancora nella fase preliminare di selezione del gestore che terminerà il 28 marzo 2024, quindi ci saranno sicuramente nuovi aggiornamenti nei prossimi mesi. Tuttavia, voglio evidenziare come a fronte di un rendimento maggiore nel lungo periodo del Dinamico pari al 5% a 20 anni, contro il 4% del Crescita e il 3% del Garantito vi sia un aumento della volatilità storica (quindi passata e non futura) all’8,7% contro il 4,5% del Crescita e il 2,2% del Garanzia.

Link e Materiali Utili

Borsa Italiana, Value at Risk

Covip, Guida introduttiva alla previdenza complementare

Finance Looting, Introduzione alla Previdenza Complementare

Finance Looting, Fondo Espero, dovresti diventare uno dei 100.000 aderenti?

Fondo Espero, Documento sulla politica di investimento del Fondo Espero

Sito del Fondo Espero, www.fondoespero.it

RIPRODUZIONE RISERVATA © Copyright FinanceLooting