J. Welles Wilder Jr. è conosciuto a livello mondiale per il suo contributo all’Analisi Tecnica in particolare per i suoi indicatori. Wilder ha studiato come ingegnere meccanico ed è diventato poi promotore immobiliare. Nasce a Norris, un paesino di un migliaio di anime in Tennessee nel 1935. Muore nel 2021 a Christchurch in Nuova Zelanda.

Ci sono alcune frasi famose di Wilder, cito quella che per me è la più importante per gli investimenti e il trading.

Lasciare che le tue emozioni prevalgano sul tuo piano o sistema è la principale causa di fallimento.

Tutte quelle volte che l’emotività ci porta a fare scelte in fretta ci mettiamo in grande pericolo e aumentiamo la probabilità di fallire. Per certi versi questa frase si ricollega alla FOMO, che tutti noi abbiamo provato non solo sui mercati. La disciplina è quello che può salvarci, il problema è che deriva dall’esperienza dell’emotività stessa.

Sommario

Average True Range (ATR)

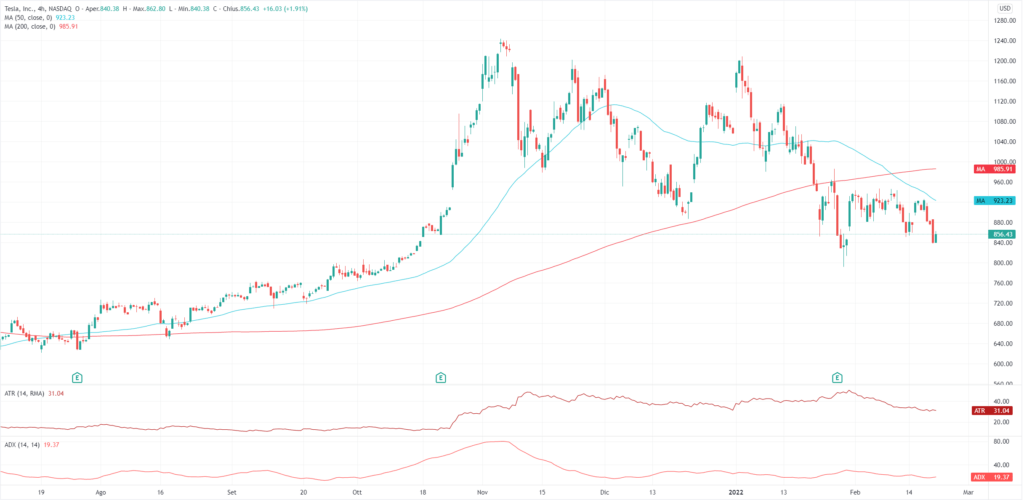

L’ATR è uno strumento che misura la volatilità in un certo periodo (14 giorni di default). L’ATR viene calcolato individuando per ogni giorno (o intervallo) del periodo preso in esame il maggiore tra:

- la differenza tra massimo e minimo del giorno.

- il valore assoluto della differenza tra il massimo e la chiusura del giorno precedente.

- il valore assoluto della differenza tra il minimo giornaliero e la chiusura del precedente.

Successivamente viene fatta la media dei risultati ottenuti giorno per giorno. Un ATR crescente indica un mercato più volatile, viceversa se decresce il mercato è meno volatile. Un ATR vicino ai minimi potrebbe essere considerato un punto di svolta del mercato con successiva esplosione della volatilità. Vale anche il viceversa, vicino ai massimi è probabile vedere una contrazione della volatilità.

L’Average True Range viene utilizzato per fissare gli stop loss o i trailing stop. Uno stop posizionato a un livello inferiore al valore dell’ATR del periodo ci espone a un maggior rischio di veder chiusa la posizione in perdita perché lo stop rientrerebbe nelle normali fluttuazioni del prezzo. Generalmente, viene utilizzato il livello dell’ATR moltiplicato per 2.

Average Directional Index (ADX) e Directional Movement Index (DMI)

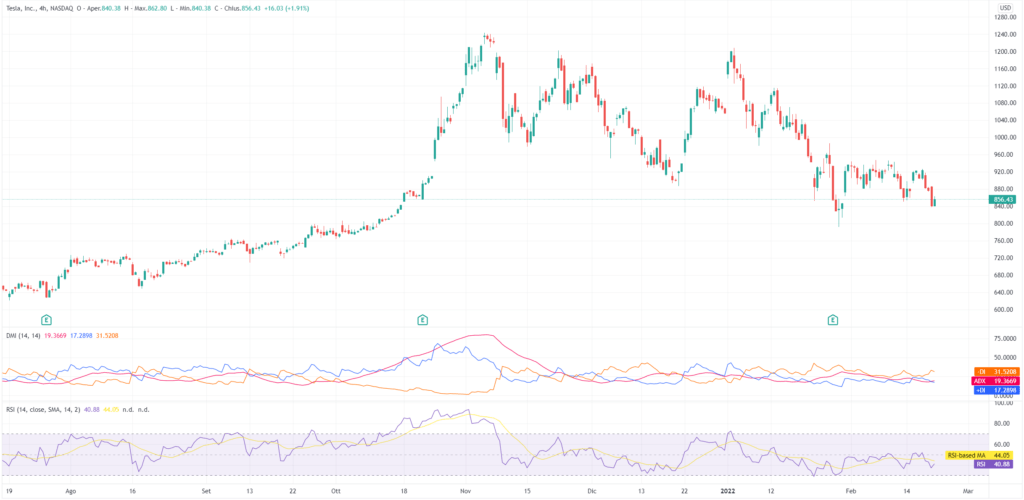

Directional Movement Index (DMI): raccoglie 3 indicatori sviluppati da Wilder l’ADX, l’Indicatore Direzionale (+DI) e l’Indicatore Direzionale (-DI). Questi ultimi due rappresentano i movimenti in alto (up movements) e in basso (down movements).

- Quando linea +DI interseca verso l’alto la linea -DI significa che la forza dei compratori è maggiore dei venditori, segnale LONG.

- Quando linea +DI interseca dall’alto -DI segnale SHORT.

- Quando linea bianca (ADX) supera 25 trend sottostante si sta rafforzando (sia positivo sia negativo). Se linea bianca (ADX) declina allora trend sta declinando. Finché rimane sopra 25 il trend permane.

Relative Strenght Index (RSI)

L’RSI è un famoso oscillatore momentum che indica la forza del mercato inventato. L’oscillatore misura le condizioni di ipervenduto (sopra 30) e ipercomprato (sopra 70) del mercato, nei mercati in particolare tendenza si usa 20 e 80. L’RSI oscilla tra 0 e 100, il livello 50 è molto spesso usato come supporto durante i pullbacks e da resistenza durante i rimbalzi.

- La linea dei 50 punti è utile per avere conferma di un trend ossia se si sta spegnendo o nascendo. Ad esempio, se il prezzo buca a ribasso i 50 e in contemporanea rompe supporto è segnale forte di ribasso.

- Quando RSI esce dalla fascia di ipercomprato è segnale di vendita, viceversa di acquisto quando esce da ipervenduto.

- I 3 livelli (30-50-70) possono agire da resistenze o supporti.

Le divergenze sono importanti in questo indicatore, per aiutarci possiamo tracciare delle trend line sull’indicatore e sul prezzo sui massimi e sui minimi. Se le divergenze avvengono sopra il livello 70 e sotto il livello 30, possono indicare una buona probabilità di un cambio di direzione del trend attuale. Le divergenze rialziste si verificano quando i prezzi segnano minimi decrescenti e l’RSI mostra minimi crescenti. Al contrario, la divergenza ribassista si presenta se i prezzi segnano massimi crescenti e l’RSI mostra massimi decrescenti. Queste mostrano un rallentamento del trend in atto.

I periodi di ATR, ADX, DMI e RSI sono di default 14 giorni ma variano a seconda del vostro orizzonte di investimento (20 e 50 giorni per orizzonti lunghi), tra 2 e 10 per timeframe verso il breve termine e l’intraday.

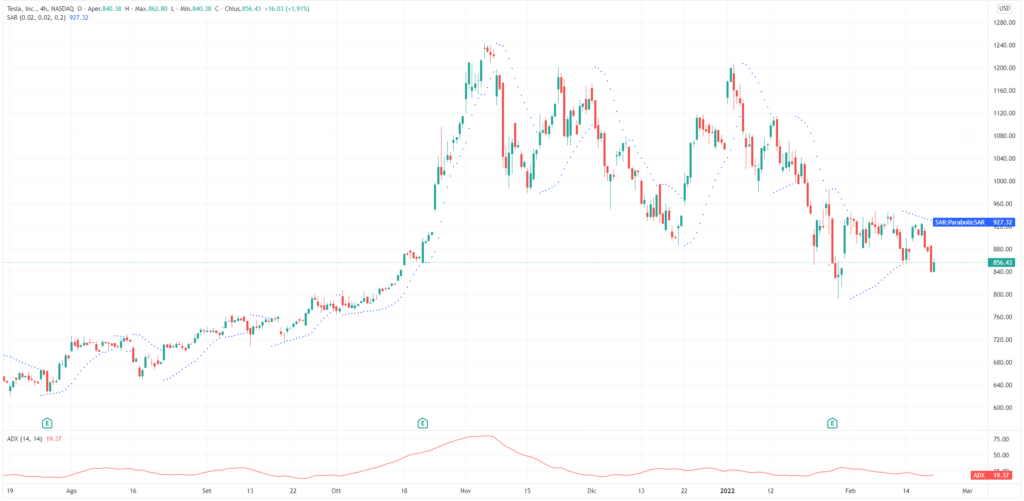

Parabolic SAR (Stop and Reverse)

Altro indicatore sviluppato da Wilder, deve il suo nome alla sua rappresentazione grafica simile a una parabola. Il SAR non necessita di fissare un periodo, è calcolato giorno per giorno. Notate che il SAR di domani è calcolato coi dati di oggi. Se la parabola si trova sotto il prezzo il trend è rialzista e la parabola può fungere da supporto. Altrimenti, se si trova sotto il prezzo il trend è ribassista e il SAR può essere usato da resistenza.

Il calcolo è complesso, ma ci interessa solo capirne il significato. Ci sono due formule:

![]()

![]()

La distinzione Rising e Falling dipende dal trend, se dovessimo usare Excel per calcolare il SAR si userebbe una serie di funzioni SE nidificate per distinguere le due situazioni prendendo minimi, massimi e il prezzo di chiusura in confronto al SAR del giorno precedente. Se volete approfondire vi consiglio questa risorsa.

EP è il punto estremo raggiunto dal prezzo durante il trend, ossia il massimo raggiunto nel trend rialzista e il minimo raggiunto nel trend ribassista.

![]() è il fattore di accelerazione, tipicamente è preso un fattore 0,02 che aumenta della stessa cifra ogni volta che l’EP fa segnare un nuovo massimo o un nuovo minimo fino a un massimo di 0,2. Il fattore viene riportato al valore iniziale ogni cambio di trend.

è il fattore di accelerazione, tipicamente è preso un fattore 0,02 che aumenta della stessa cifra ogni volta che l’EP fa segnare un nuovo massimo o un nuovo minimo fino a un massimo di 0,2. Il fattore viene riportato al valore iniziale ogni cambio di trend.

L’indicatore genera segnali di acquisto o vendita quando la posizione dei punti si sposta sopra o sotto il prezzo.

Il SAR può essere utilizzato per impostare trailing stop loss (i punti inferiori rappresentano il livello di prezzo a cui fissare lo stop) o determinare dei punti di ingresso o uscita. Se il trend è rialzista, ma il prezzo scende al di sotto del SAR è un segnale di uscita. Viceversa, se il trend è ribassista e il prezzo sale sopra la parabola del SAR è un segnale rialzista di inversione.

Wilder raccomanda di utilizzare questo indicatore assieme all’ADX. Il primo passo è stabilire la forza del trend, nel secondo si una il SAR per fare trading sui quei segnali. La coppia è complementare perché il SAR nelle fasi di lateralizzazione tende a diventare un dente di sega (whipsaws) e generare falsi segnali.

Conclusioni

Wilder è stato importantissimo per l’Analisi Tecnica. Nei miei studi uso tutti i suoi indicatori, ma ritengo che questi non siano altro che un modo per vedere da un’altra prospettiva quello che il grafico dei prezzi già ci mostra. Preferisco concentrarmi sul grafico e poi cercare conferme da questi indicatori.

Fonti

Wilder W.J. (1978), New Concepts in Technical Trading System

RIPRODUZIONE RISERVATA © Copyright FinanceLooting