L’Analisi Tecnica è la disciplina che studia dell’andamento dei mercati finanziari attraverso lo studio dei grafici e con l’utilizzo di strumenti matematico-statistici applicati alle serie storiche con lo scopo di individuare (e sfruttare) le tendenze future.

In teoria, non vengono utilizzate conoscenze di bilancio o economia, ma solo strumenti di matematica e statistica. Sembrerebbe fantastico vero? Non è così semplice!

Sommario

L’Analisi Tecnica

Il padre dell’analisi tecnica moderna è Charles Dow (1851-1902) fondatore del Wall Street Journal e della Dow Jones Company, creatore del Dow Jones Industrial Average (Dow 30) e della Teoria di Dow.

L’AT parte dal grafico dei prezzi di un titolo o di un indice può essere usata per tutti i sottostanti scambiati sui mercati (azioni, ETF, futures, indici, …, e anche indicatori). Le fonti principali del movimento dei mercati finanziari sono: prezzo, volume e open interest, a cui aggiungo la volatilità.

L’analisi si basa su tre teorie principali:

- il prezzo incorpora tutte le informazioni disponibili (sconta tutto) di qualsiasi tipologia esse siano (politica, economica, psicologica…), anche se non note al pubblico (le “mani forti”, i grossi investitori).

- la storia si ripete: dall’andamento passato dei prezzi è possibile individuare le tendenze future. Questa idea di ciclicità è molto presente, pensiamo ai cicli economici, del credito, dei business o delle stagioni.

- trend is your friend, è più facile che un trend (una tendenza) continui nel tempo piuttosto che abbia un’inversione, per cui il trend è destinato a proseguire finché non mostra chiari segni di inversione.

Ci sono 2 errori che molti fanno riguardo all’analisi tecnica:

- viene considerata in contrapposizione all’analisi fondamentale che mira a ottenere rendimenti dallo studio dei fondamentali del sottostante (es. utili, dividendi, ricavi, debito…), ma è uno strumento complementare.

- è spesso considerata per il breve periodo, orientata all’intraday o al trading ad alta frequenza. L’AT invece fornisce informazioni con qualunque orizzonte temporale.

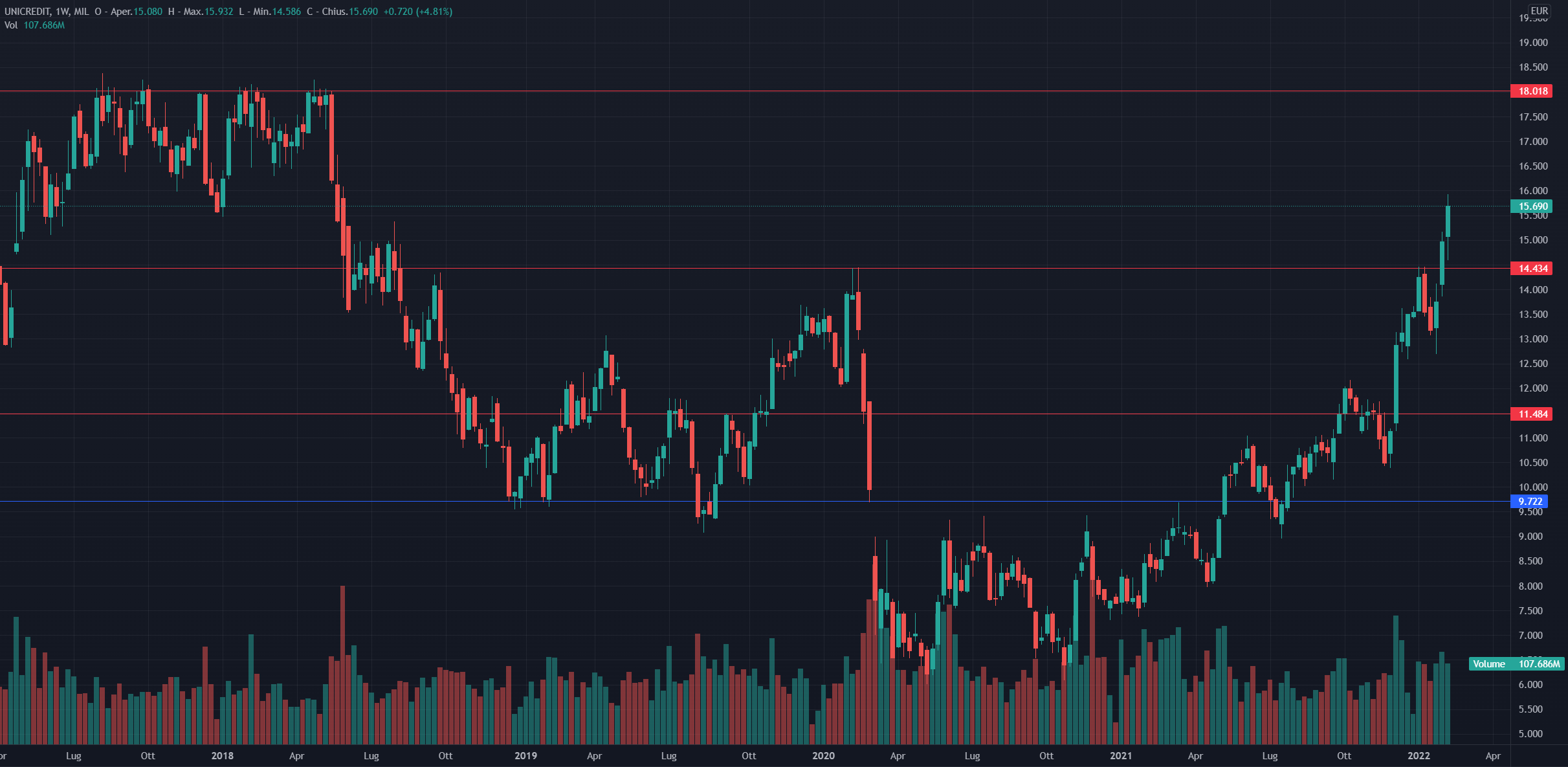

Trend e Teoria di Dow

Il Trend è una fase di direzionalità del prezzo, ossia si muove in una direzione rialzista o ribassista chiaramente osservabile (es. vedi sotto, Unicredit si trova in un trend rialzista da ottobre 2020). Quando non si osserva una tendenza chiara si dice che il mercato sta lateralizzando. Questo concetto si espande nel canale di tendenza, ossia quando il prezzo tende a muoversi dentro due linee, una superiore e una inferiore.

Charles Dow ha riassunto in 6 principi la teoria dietro all’Analisi Tecnica, che negli anni sono leggermente stati modificati.

- Il mercato è formato da tre trend: primario (1 – 3 anni), secondario (3 settimane – 3 mesi) e minore (fino a 3 settimane). In realtà, questo timeframe dipende dal nostro orizzonte di investimento. Seguendo qualcosa di simile ai frattali, questi 3 trend si ripetono dal piccolo al grande come una matrioska.

- La tendenza primaria è suddivisa in tre fasi: accumulo (solo le mani forti investono), partecipazione del pubblico (posizionamento dei trend followers, notizie economiche positive) e distribuzione (momento di euforia nel mercato, le mani forti cominciano a uscire).

- Gli indici scontano tutte le informazioni

- Gli indici confermarsi a vicenda: stiamo parlando di intermarket analysis, ci sono delle correlazioni (positive o negative) fra diversi asset e indici che devono confermarsi a vicenda per rafforzare il trend (nella teoria originale Dow si riferiva ai soli mercati azionari in particolare il Dow Jones Industrial Average e il Transportation).

- Il trend deve essere confermato dai volumi: devono aumentare nella stessa direzione del trend primario e si devono ridurre in direzione opposta.

- Il trend continua fino a che non c’è un chiaro segnale di inversione: sono normali brevi periodi controtendenza (ritracciamenti). Nella teoria originale si prendono in considerazione solo le chiusure giornaliere.

I volumi sono una parte fondamentale dell’analisi dei grafici, tanto che esiste una sezione apposita che si chiama Analisi Volumetrica su cui abbiamo pubblicato un articolo introduttivo.

Candlestick e Pattern

La visualizzazione dei prezzi più usata nei grafici è a candele rosse e verdi perché mostra più informazioni della semplice linea. Le candlestick sono state usate per la prima volta in Giappone nel XVIII secolo per prevedere l’andamento dei prezzi del riso.

La candela è rossa (o piena) nel caso di una giornata ribassista, in cui il prezzo di apertura è superiore al prezzo di chiusura. Sarà invece verde (o vuota) quando il prezzo di chiusura sarà superiore al prezzo di apertura (rialzista). Le linee escono dal corpo delle candele sono le shadow (ombre) e rappresentano il punto di massimo e minimo raggiunto dal prezzo.

Le candele possono essere impostate per rappresentare un periodo differente ad esempio 15 minuti, 4 ore, 1 giorno, 1 settimana, 1 mese o custom. Il grafico muterà in base a questo intervallo e si potranno ottenere differenti informazioni. La scelta del periodo dipende dal nostro obiettivo, per osservare un titolo nel lungo periodo sarà più utile una candela giornaliera e non una da 4 ore.

Oltre alle candlestick, si può usare il grafico a barre che mostra le stesse informazioni. Sono disponibili anche altre conformazioni come le candele Heikin Ashi e altre modalità di visualizzazione per eliminare il fattore tempo e il rumore di fondo come i mattoncini Renko o Line Break, il grafico Kagi, la linea Kagi e il grafico Point & Figure o Range.

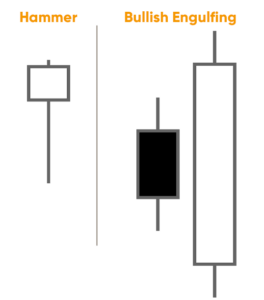

La forma delle candele è importante perché può dare un’idea della psicologia del mercato e dei trend futuri che possono verificarsi. Queste conformazioni prendono il nome di Candlestick Pattern, possono coinvolgere una o più candele.

La forma delle candele è importante perché può dare un’idea della psicologia del mercato e dei trend futuri che possono verificarsi. Queste conformazioni prendono il nome di Candlestick Pattern, possono coinvolgere una o più candele.

Un esempio è l’hammer (martello), questa candela ci mostra che il prezzo di apertura è inferiore al prezzo di chiusura (rialzo). Durante la giornata il prezzo però è stato spinto molto in basso, ma la forza degli investitori rialzisti (long o buyer) è stata tale da spingere il prezzo a rialzo.

Supporti e Resistenze

Tramite il grafico si possono trovare dei livelli che “respingono” il prezzo, se viene respinto verso l’alto stiamo parlando di supporti, altrimenti di resistenze. Questi livelli possono essere statici (orizzontali = prezzo costante) o dinamici (non orizzontali = prezzo variabile). Ad esempio, per Unicredit i livelli di prezzo a 18 e 14,4 rappresentano delle resistenze, 11,48 è usata come resistenza e supporto, mentre il livello a 9,72 è un supporto. In generale, quando un supporto viene rotto diventa una resistenza e viceversa.

Questi livelli importanti si creano, ad esempio, su trend line, massimi e minimi precedenti, gap (quando c’è un vuoto nel grafico), concentrazione di volumi, pivot point, medie mobili o per l’attrazione del numero (cifre tonde). Se vuoi approfondire clicca qui.

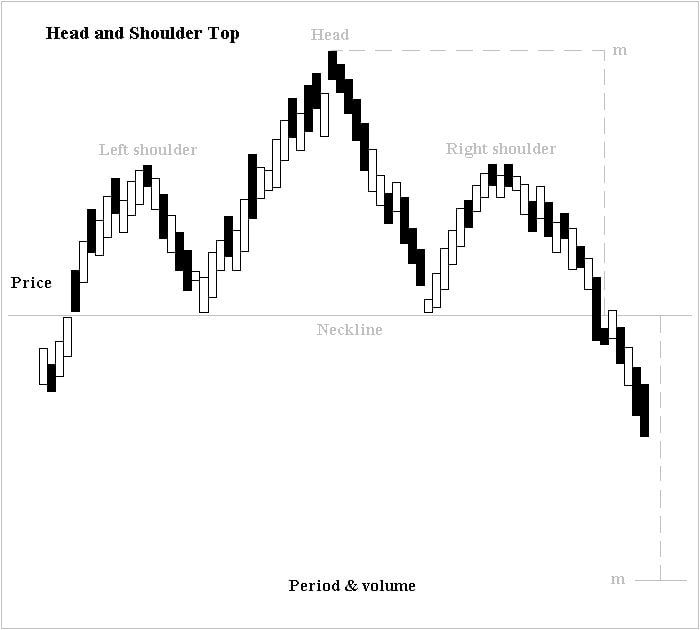

Chart Pattern

L’andamento dei prezzi può andare a creare delle figure elementari sul grafico. I pattern sono diversi, alcuni sono di continuazione del trend altri di inversione. Il più famoso probabilmente è il testa e spalle (Head and Shoulder). Altri pattern sono i doppi massimi e minimi, rettangoli, bandiere, triangoli e cunei.

Queste formazioni sono molto significative nell’analisi tecnica e spesso tendono a completarsi. Il loro completamento ci può dare una forte indicazione del movimento dei prezzi. Purtroppo, le figure non sono sempre facilmente individuabili, non sempre si completano e a volte vengono invalidate.

Oltre alle figure abbiamo altri pattern chiamati armonici, come il Gartley, la farfalla o l’ABCD. Inserisco fra le figure anche le Onde di Elliot, basate sulla teoria per cui il mercato si muove a onde e identificandole è possibile predire il futuro andamento.

Ritracciamenti di Fibonacci

Leonardo Pisano (1170 – 1242), detto Fibonacci, è stato un importantissimo matematico italiano di cui molti ricordano la successione ( 0, 1, 2, 3, 5, 8, 13, 21, 34…), chiamata anche successione aurea. La caratteristica di questa successione è che il rapporto tra due numeri consecutivi tende a 1,618 (il golden mean). Questa sequenza si collega ai frattali e alla teoria delle stringhe ma anche a moltissimi altri campi di applicazione come la fisica, la biologia, l’elettrotecnica, l’informatica, la musica, l’arte, l’economia e le probabilità. Insomma, è ovunque.

I prezzi sono attratti da alcuni livelli percentuali derivanti da Fibonacci, i livelli più importanti sono 23.6, 38.2, 50 e 61.8. Non si tratta di limiti invalicabili ma di soglie psicologiche, dato l’ampio uso dei Ritracciamenti di Fibonacci questi livelli sono molto importanti anche dal punto di vista tecnico.

Credo che il grafico sottostante di Tesla sia più esemplificativo di mille parole. Fibonacci viene utilizzato per individuare le aree in cui il prezzo può ritracciare (tornare indietro) dopo un movimento a rialzo o ribasso, ma anche per capire dove può andare. Ci sono diversi strumenti basati sui suoi numeri.

Indicatori e Oscillatori

Partendo dai dati dei volumi e dei prezzi sono stati creati degli indicatori e gli oscillatori. La differenza è che questi ultimi sono impostati attorno a un punto centrale e la maggior parte presenta dei limiti superiori e inferiori fissi.

Gli oscillatori tentano fornire dei segnali (ipervenduto e ipercomprato) che anticipano la possibile formazione di un nuovo trend o un reversal e vengono considerati dei leading indicator (es. RSI, Stocastico…).

Gli indicatori segnalano la forza del trend (es. MACD, bande di Bollinger, medie mobili) sono lagging indicator e sono usati per filtrare il rumore nei movimenti di mercato a breve termine e per confermare trend di più lungo periodo.

Altri segnali forniti da questi indicatori sono le divergenze rispetto all’andamento del prezzo. In pratica, quando il prezzo segna massimi o minimi in una direzione, mentre l’indicatore segnala la direzione opposta. Indicano la possibilità che a breve possa esserci un’inversione del trend.

Critiche e risposte

Ci sono molte critiche all’AT. La teoria dei mercati efficienti (Eugene Fama) implica che i prezzi passati non possono essere utilizzati per prevedere il futuro perché il mercato incorpora immediatamente qualsiasi informazione e non c’è possibilità di batterlo perché l’investitore dispone di informazioni incomplete.

Secondo Burton Malkiel i movimenti del mercato sono randomici (random walk) ed è mosso da una forza imprevedibile e emotiva, rendendo inutile l’analisi del grafico1. Questa teoria è collegata alla forma debole dell’efficienza dei mercati. Malkiel sostiene che il riconoscimento dei pattern da parte degli analisti può portare all’invalidazione degli stessi. Se tutti i partecipanti sono a conoscenza del movimento, la loro attività farà in modo che non si verifichino in futuro. La diffusione dell’analisi tecnica tende a far confermare le sue teorie, come una profezia auto avverante.

La risposta a questa critica è che l’analisi tecnica è soggettiva nell’individuazione dei pattern, dei trend, dei supporti… Soggetti diversi posti di fronte allo stesso grafico possono vedere cose diverse. Inoltre, i comportamenti sono differenti, qualcuno compera alla rottura della resistenza, altri subito prima, altri dopo ecc…

Conclusioni

C’è poco da discutere, nulla è certo in economia. L’AT non è una scienza esatta e ha i suoi limiti come tutte le altre tipologie di analisi. C’è spazio per discrezionalità (es. dove fissare gli stop loss, individuare le figure e i trend) e i prezzi e gli indicatori forniscono segnali falsi o discordanti.

Tuttavia, apprezzo l’analisi tecnica come strumento da affiancare all’analisi fondamentale, all’analisi intermarket e intramarket (correlazioni), all’analisi macroeconomica e di sentiment del mercato (es. Consumer Confidence Index).

In teoria non serve sapere nulla di economia, nella pratica questo garantisce una maggior probabilità di successo. Infine, non dobbiamo dimenticarci del money management, che ci fornisce la disciplina per controllare rischi, obiettivi e operatività.

Nel mio pensiero, l’investitore non è razionale (come mostrano Kahneman e Tversky) e i mercati sono solo parzialmente efficienti, spesso sembrano casuali a causa dell’emotività e delle informazioni incomplete di cui disponiamo. Il mercato è difficilmente superabile, infatti, solo il 30% dei gestori nell’anno batte il mercato di riferimento.

L’economia è viva e cambia in continuazione per cui il ripetersi nel tempo di successi è difficile. L’Analisi Tecnica è uno strumento per aumentare le probabilità di avere successo. Per l’investitore casuale, gli strumenti passivi sono la scelta migliore, anche se non offrono il brivido di Bitcoin o Tesla.

Note

1 L’idea di non poter battere il mercato è alla base dell’idea della gestione passiva che poi ha portato alla nascita dei fondi indicizzati e degli ETF.

Se volete approfondire vi consiglio…

Malkiel B.G. (1973), A Random Walk Down Wall Street: The Time-Tested Strategy for Successful Investing, W.W. Norton

Murphy J.J. (1999), Technical Analysis of the Financial Markets, Prentice Hall Press

Pring M.J. (1995), Analisi tecnica dei mercati finanziari, McGraw-Hill Italia

RIPRODUZIONE RISERVATA © Copyright FinanceLooting