Il Fondo Espero è il fondo previdenziale complementare per i lavoratori pubblici e privati della scuola. Ma conviene davvero aderire? E quale comparto scegliere? In questo articolo analizziamo tutti gli aspetti per aiutarti a prendere una decisione informata.

Sommario

Conviene aprire un fondo previdenziale?

Per capire l’importanza della previdenza complementare è sufficiente sapere che le stime della Ragioneria dello Stato e della Covip indicano che nel 2040 la pensione scenderà a circa il 60% dell’ultimo reddito percepito. Diventa quindi necessario colmare il gap mettendo da parte dei risparmi durante l’attività lavorativa. Questi soldi vengono accumulati e investiti con l’obiettivo di generare un guadagno supplementare.

Espero è un fondo pensione negoziale, creato dai rappresentanti dei lavoratori e dei datori di lavoro, che si rivolge ai lavoratori della scuola pubblica e privata. In generale, i fondi negoziali offrono condizioni migliori dei PIP assicurativi e dei fondi aperti gestiti da assicurazioni, banche e SGR, grazie a una struttura amministrativa più snella e all’assenza di costi legati a una rete distributiva (non ci sono consulenti pagati!).

Vantaggi per l’aderente al Fondo Espero

Passiamo ora a individuare i vantaggi dell’adesione a un fondo pensione come Espero.

Contribuzione

La raccolta del denaro si divide in 3 fonti:

- Contributo individuale: è previsto un minimo dell’1% della retribuzione lorda.

- Contribuzione del datore di lavoro: viene garantito un contributo aggiuntivo versato da parte del datore di lavoro (anche privato) dell’1% che può essere ottenuto solo con Espero.

- Il TFR per i dipendenti pubblici viene accantonato in un conto virtuale presso l’INPS, gli importi vengono rivalutati in base ai rendimenti del Fondo. Dal momento dell’adesione il TFR futuro viene versato al fondo. Non aderendo la liquidazione resta in gestione all’INPS e la rivalutazione è pari all’1,5% all’anno più lo 0,75% dell’inflazione calcolata dall’ISTAT su cui si applica però un’imposta sostitutiva del 17%.

Gestione del Patrimonio e Sicurezza

- Il patrimonio è gestito da soggetti specializzati e professionali (es. Allianz) ed è separato proteggendo l’aderente dal rischio di fallimento. I versamenti sono depositati presso una banca che verifica che le operazioni non siano contrarie alla legge e allo statuto del fondo.1

- Espero è vigilato dalla Covip (Commissione di Vigilanza sui Fondi Pensione).

- I fondi d’investimento sono obbligati a rispettare delle norme di diversificazione degli investimenti (es. se ho 2 azioni e fallisce 1 ho perso il 50%, se ne ho 1.500 come Espero posso ridurre il rischio).

- Diversificazione temporale: viene investita una piccola somma mese dopo mese eliminando il rischio di comprare prima di un crollo e dando la possibilità di acquistare prima di un rialzo.

- Interesse composto: è un concetto molto importante, se investo una tantum 100 euro all’anno zero e ottengo il 3% annuo, dopo 30 anni non avrò 190 euro (3×30=90%) ma 242 euro circa il 27% in più.

Spese di Gestione

Espero è un’associazione senza scopo di lucro che non deve remunerare azionisti o reti distributive. Con oltre 100.000 aderenti e un patrimonio di 1.400 milioni di euro il fondo può applicare economie di scala e ha potere contrattuale per avere servizi a condizioni vantaggiose. Le spese di gestione e amministrazione sono inferiori all’1%. Contro una media delle stesse categorie del 2,48% e del 2,21% per i fondi aperti (Dati Covip 2020).

Agevolazioni Fiscali

- I contributi sono versati sul lordo dello stipendio, ogni anno la tassazione si applica solo al rendimento ottenuto sul versato. Questa è pari al 20% al posto che il 26% applicato al di fuori dei fondi pensione. I titoli pubblici sono tassati al 12,5% (parte della cd. white list).

- Raggiunti i requisiti pensionistici, viene tassata solo la quota di capitale versata lorda e non i rendimenti ottenuti che sono già tassati.

- Alla pensione, i versamenti effettuati prima del 2018 sono tassati al 23%, mentre quelli successivi al 15%. A partire dal 15° anno di iscrizione al fondo, l’aliquota decresce dello 0,3% annuo, fino ad arrivare al 9%. Al contrario il TFR lasciato allo Stato viene tassato secondo l’aliquota IRPEF media degli ultimi 5 anni con un minimo del 23%.

- Deducibilità fiscale, i contributi versati (individuale + datore + versamenti per soggetti fiscalmente a carico) entro il limite di 5.164,57 euro all’anno (10 milioni di lire) sono deducibili dal reddito complessivo. Viene esclusa la quota del TFR.

Liquidazione

La liquidazione della quota di contributi propri e del datore di lavoro avviene in 90 giorni, nei mesi successivi il TFR (circa 6 mesi). Al contrario, non aderendo ci vogliono da 1 a oltre 3 anni per ricevere la liquidazione dall’INPS. In questo caso, l’importo viene ottenuto in diverse rate a seconda dell’importo dovuto.

Prestazioni Pensionistiche e Pre-pensionamento

Espero eroga pensioni complementari al sistema previdenziale pubblico al raggiungimento dei requisiti per la pensione di vecchiaia e per la pensione di anzianità.

L’aderente, per la restituzione del montante finale, può scegliere fra rendita, capitale fino al 50% o capitale 100% se la rendita di Espero è inferiore all’assegno sociale INPS. Le tipologie di rendite sono: vitalizia semplice, reversibile, certa per 5 o 10 anni e successivamente vitalizia, rendita con restituzione del capitale residuo e rendita con raddoppio dell’importo in caso di perdita dell’autosufficienza. Ulteriori dettagli qui.

Le prestazioni pre pensionistiche sono: anticipazione; riscatto anche per decesso prima del pensionamento; trasferimento (dopo 3 anni di adesione o 2 per i privati) e RITA (Rendita Integrativa Temporanea Anticipata). Per approfondire clicca qui.

Chi può aderire e come farlo?

- Lavoratori della scuola pubblica statale (docenti, ATA, personale AFAM) a tempo indeterminato (anche part-time) e determinato (se mancano almeno 3 mesi alla scadenza del contratto).

- I lavoratori di scuole private, parificate e legalmente riconosciute e paritarie, anche se in possesso di un contratto FORMA o CENFOP, FISM, British Council, F.U.L.G.I.S.

- I dipendenti delle organizzazioni sindacali firmatarie dell’accordo istitutivo.

- I soggetti fiscalmente a carico dei lavoratori aderenti a Espero.

L’adesione per i dipendenti pubblici avviene online tramite il portale NOIPA, nell’area personale fra i servizi self service in basso a sinistra trovate il link alla Previdenza Complementare. Una procedura guidata vi porterà a finalizzare l’adesione. NB: non dovete più procurarvi il PIN dispositivo, è sufficiente il codice OTP dall’app Noipa.

Per i dipendenti privati l’adesione deve partire su base volontaria tramite il sito www.fondoespero.it nell’apposita sezione. Sarà necessario scaricare e compilare i moduli. Dovrete consultare il datore di lavoro, che provvederà a inviare via PEC o raccomandata al Fondo Espero i documenti.

Crescita o Garanzia? Lo svantaggio di Espero…

La scelta dei comparti non è vincolante e potete cambiare (switch) quando volete. La scelta dipende dalla vostra propensione al rischio e dal tempo per cui manterrete i soldi nel fondo. I comparti sono:

- Garanzia: caratterizzato dalla garanzia di capitale versato. Il portafoglio è suddiviso in 5% azioni e 95% obbligazioni risultando con un profilo di rischio basso. L’orizzonte temporale di investimento è minore ai 5 anni, infatti, l’obiettivo è mantenersi in linea con la rivalutazione del TFR. Stima di rendimento del 3% annuo.

- Crescita: caratterizzato per un profilo di rischio medio e un investimento più dinamico. Il portafoglio è suddiviso in 30% azioni e 70% obbligazioni. L’orizzonte temporale è maggiore ai 5 anni. L’obiettivo del comparto è superare del 2% l’inflazione. Stima di rendimento del 4%.

- Dinamico (novità leggi l’approfondimento): in questo caso le componenti sono 40% obbligazionario e 60% azionario. L’orizzonte di investimento è superiore ai 15 anni, con l’obiettivo di superare l’inflazione del 2,5-3%. Stima di rendimento del 5% all’anno.

- Life Cycle: questo profilo di investimento segue la vita dell’aderente, spostando gradualmente e automaticamente il capitale dai comparti più rischiosi a quelli più sicuri in base all’età. Non a caso, in italiano è chiamato ‘Ciclo di Vita’.

Io scelgo di utilizzare i comparti più dinamici quando mancano molti anni alla pensione, per poi spostarmi su quelli più conservativi e stabili negli ultimi anni. Sottolineo che questo non è un consiglio di investimento.

Performance Espero

I due comparti hanno raggiunto gli obiettivi fissati, ossia superare l’inflazione di almeno il 2% per il comparto crescita (+2,78%) e mantenersi in linea con l’inflazione per il comparto garanzia (+0,22%). Dati Fondo Espero 30/04/09 – 30/04/20.

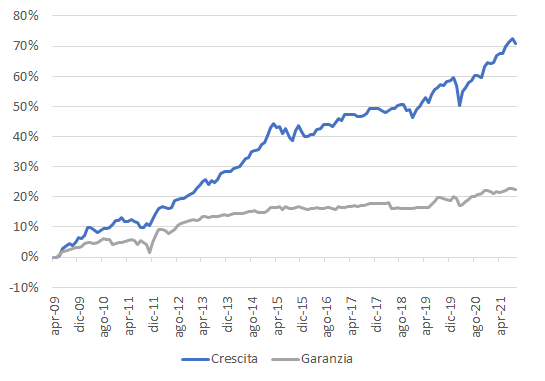

Nel grafico sottostante vengono mostrati i risultati ottenuti dai due comparti. I dati avvalorano la tesi per cui Crescita offre maggiori rendimenti nel lungo periodo rispetto a Garanzia. Tuttavia, nei giorni fra marzo 2020 e aprile 2020 il comparto Garanzia ha sopportato meglio l’ampio ribasso dei mercati grazie al suo rischio inferiore.

Le performance non tengono conto dei vantaggi offerti in termini di contributi del datore di lavoro e agevolazioni fiscali. Il confronto con altri fondi è difficile per il differente rischio assunto, i diversi vincoli di investimento (es. rating, investimento in paesi emergenti…) e la differente tipologia di previdenza complementare.

In breve, negli ultimi anni il comparto Garanzia è uno dei migliori fra i Fondi Negoziali, mentre il comparto Crescita è leggermente sopra la media. Nel caso di questo comparto dobbiamo sapere che è bilanciato. Questo significa che c’è un diverso mix di azioni e obbligazioni per ogni fondo rendendo difficile il confronto. Nel mio approfondimento trovate ulteriori dettagli.

Il principale svantaggio del Fondo Espero, come di qualsiasi fondo pensione, è che in periodi di alta inflazione (come negli anni ’70 o nel 2022) i rendimenti possono risultare inferiori alla rivalutazione tabellare del TFR lasciato all’INPS o in azienda. Tuttavia, nei periodi di bassa inflazione (ossia ininterrottamente dal 1995 al 2022), l’adesione a un fondo pensione ha garantito nella quasi totalità dei casi rendimenti superiori alla rivalutazione del TFR.

Conclusioni, il Fondo Espero conviene?

Ritengo che per ogni lavoratore sia consigliabile aprire una posizione previdenziale complementare. L’impatto è ovviamente più accentuato se si comincia ad accumulare presto godendo del contributo del datore di lavoro, della deducibilità fiscale e dei bassi costi di gestione. Tuttavia, è un’opzione da considerare anche quando mancano pochi anni alla pensione.

L’aggiunta del comparto dinamico e del profilo Life Cycle nel 2024 risponde a una delle principali criticità e amplia l’offerta per gli aderenti più giovani e propensi al rischio.

Per ulteriori approfondimenti vi consiglio i nostri articoli sulla previdenza complementare, i fondi pensione del pubblico impiego, l’ampio approfondimento sul Fondo Espero e l’analisi sul silenzio assenso.

Note

1 Il fondo nella valutazione dei rischi degli investimenti considera fattori di Sostenibilità sociale, ambientale e di governance (ESG) (es. cerca di limitare l’esposizione a fattori come le emissioni di CO2 ed esclude società che producono, commercializzano e immagazinano armamenti vietati).

Tuttavia, come sottolineato nell’informativa sulla sostenibilità, al momento non tiene conto dei criteri UE per le attività economicamente sostenibili per le difficoltà riscontrate nel reperire i dati necessari. Non è quindi conforme ai criteri EU ESG.

RIPRODUZIONE RISERVATA © Copyright Finance Looting

2 commenti

Ciao Matteo, ti ringrazio dell’articolo molto ben fatto. Sto valutando se destinare il TFR ad Espero o lasciarlo nello Stato e ho alcune domande. Leggendo i documenti del fondo, ho visto che il comparto Garanzia ha un rendimento medio annuo su 10 anni di 0.35% contro un 2.37% della rivalutazione del TFR, quindi forse in quel caso mi sembrerebbe avere più senso lasciare i soldi nello Stato.

Non mi è chiaro poi quale sia la tassazione del TFR se lo lascio nello stato: è la tassazione IRPEF? Vuol dire che scegliere Espero mi permette di risparmiare almeno il 10% (IRPEF minimo 23% e aliquota di Espero dal 2018 in avanti 15%)?

Grazie!

Ciao Silvia, ti ringrazio per il commento. La tassazione applicata al TFR è pari alla media degli ultimi 5 anni dell’IRPEF con un minimo del 23%. Con un fondo pensione il TFR futuro versato (post adesione) sarà tassato al massimo al 15% e decrescerà dopo il 15esimo anno di adesione fino a un minimo del 9%. La parte relativa al periodo preadesione segue la media dell’IRPEF e resta allo stato.

Per quanto riguarda i rendimenti, non c’è la sicurezza che sia meglio uno o l’altro. I rendimenti del TFR lasciato allo stato sono certi ma dipendono dall’inflazione. Negli ultimi 30 anni l’inflazione è stata molto bassa fatto che ha reso i fondi la scelta più conveniente. Tuttavia, in periodi di alta inflazione (come il 2022 o a metà anni ’70) il TFR lasciato allo stato è quasi imbattibile, soprattutto per fondi a basso rischio come il Garanzia di Espero. Nel lungo periodo queste differenze tendono ad attenuarsi e gioca un ruolo maggiore il risparmio fiscale.